Какой налог на дивиденды американских акций должен платить инвестор в России, если акции США приобретены через российского брокера на Санкт-Петербургской бирже? Налог с курсовой разницы по американским акциям рассчитывает и взимает брокерская компания, здесь никаких действий предпринимать не нужно. А вот дивиденды по иностранным акциям требуют особенной внимательности. В данной статье мы рассмотрим, как платить налоги с дивидендов американских акций, какие документы потребуются, и как в целом осуществляется данный процесс.

Налогообложение

Если вами были приобретены через российского брокера иностранные акции на СПб, здесь может возникнуть два типа налога:

- с курсовой разницы;

- с дивидендов.

Относительно первого типа, здесь российский брокер самостоятельно осуществляет все расчеты, 13% будут сняты. Если покупка иностранных акций осуществляется через иностранного брокера отчет самостоятельный. Далее мы рассмотрим, как платить налог с дивидендов по акциям иностранным, если покупка была совершена через отечественного брокера СПБ биржи.

Представим, что вами были куплены акции McDonalds, вы резидент РФ, покупаете акции США. В теории нужно заплатить налог с дивидендов как резиденту РФ и нерезиденту США. Чтобы этой ситуации не возникало, существует соглашение об избежании уплаты двойного налога. В США для резидентов РФ 10%, ниже, чем для местных. Когда речь идет о 10%, это касается акций компаний, которые прошли регистрацию на территории Америки. Если фирма представлена на американских рынках, но зарегистрирована в Европе, налогообложение будет европейское. Чтобы платить 10% налога как нерезидент США, а не как 30% американский резидент предстоит подписать формулу W-8BEN. Это осуществляется в офисе брокера, или онлайн. Данную форму нужно подписать до момента как будут начисляться дивиденды.

Если форма подписала и одобрена брокером соответственно с дивидендов в Америке возьмут 10%, если данная формула висит в подвешенном состоянии, с вас возьму в США 30%. Если взяли 10% предстоит доплачивать в РФ. Поэтому что присутствует разница между налогообложением в виде 3% и как раз их предстоит доплатить в казну России самостоятельно.

Особенности подачи декларации 3-НДФЛ

Документ нужно подать не позднее 30 апреля 2020 года за 2019 год. Налог нужно доплатить не позднее 15 июня 2020 года. Какие существуют способы подачи декларации? Офис или онлайн, второй вариант более удобный.

Переходим на сайт налог.ру в личный кабинет налогоплательщика. Должна быть подтвержденная запись на гос. услугах, проходим авторизацию. Параллельно с этим в брокера нужно получить бумагу − отчет по выплате доходов по иностранным эмитентам. Бумага должна быть с печатью и подписью руководителя брокерского департамента. Это можно сделать онлайн при наличии такой опции.

Обзор личного кабинета сайта налоговой

Рассмотрим алгоритм действий для пользователя:

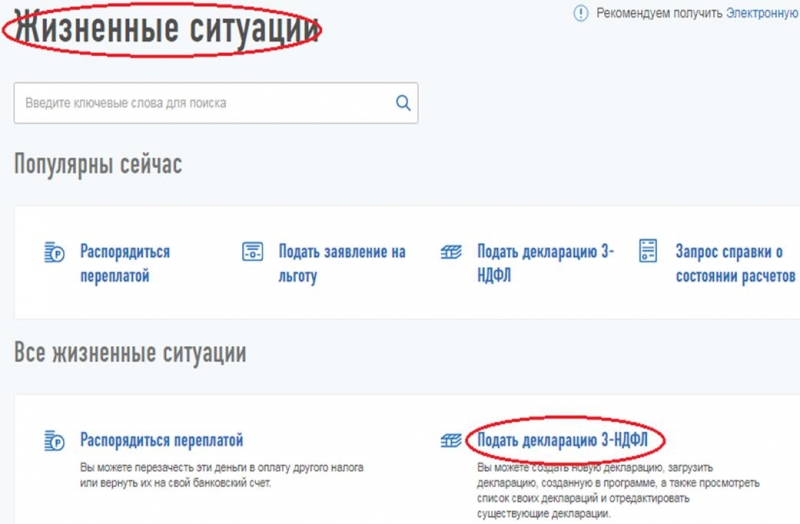

- Кликаем на «Жизненные ситуации».

2. Затем находим строчку «Подать декларацию 3-НДФЛ». Здесь два варианта: загрузить онлайн или загрузить декларацию заполненную онлайн ранее. Все зависит от ваших предпочтений.

3. Кликаем на заполнить онлайн.

4. Приступаем к внесению данных. Нужно понимать, что декларирование ваших доходов по дивидендам − это просто перенос информации с отчета брокера в налоговую. Главное условие правильно указывать данные.

5. Далее мы переходим к источникам дохода, здесь нужно нажать на «За пределами РФ». Кликаем на «Добавить источник доход».

6. Приступаем к заполнению. 1 источник дохода − это единоразовое поступление дивидендов по конкретной акции. В графе наименование указывается название эмитента компании, можно дописать дату когда поступили проценты. Указываете страну.

7. Открываем блок доходов. Налоговая ставка 13%, не изменяем поле. Тип дохода − вводим код 1010. В графе о валюте, указываем сумму, которая была начислена до удержания налога. Здесь же указывается дата получения дохода, дата выплаты налога.

8. Сведения о валюте дохода. Здесь доллар США, лучше выставлять автоматический расчет курса.

Завершающий пункт − выплата о налоге, уплаченном в иностранном государстве. Эти данные также из отчета от брокера.

9. После того как все заполнено кликаем на «Добавить». При желании можно добавить источник дохода, и тогда будем заполнять данные по следующим компаниям. Нужно понимать, что если в вашем портфеле 5 компаний и оплата дивидендов осуществляется два раза в год, тогда будет 10 строчек.

10. Кликаем на «Далее» и приступаем к выбору схемы вычета. Здесь выбираем в зависимости от ситуации.

11. Затем нажимаем на «Далее».

12. На этом шаге просят догрузить подтверждающие документы − отчет от брокера. Учтите, что нужно ввести пароль к сертификату ЭП. Если не была получена электронная подпись, обязательно получите ее, поскольку далее без данного элемента не получиться подать документы.

13. После этого можно нажимать на «Подтвердить и отправить». Документы отправлены.

Теперь вы знаете, как заплатить налог с дивидендов американских акций. Алгоритм действий весьма простой, достаточно только внимательно указывать личные данные, чтобы после избежать проблем. Кроме этого не стоит забывать о сроках предоставления документов.

Спасибо за интерес к публикациям на сайте!